Mit Spam schaffst es auch Du zum passiven Einkommen!

Zugegeben, die Überschrift ist provokant gewählt. Aber hättest du dich ohne diese Überschrift mit der Hormel Foods Aktie beschäftigt? Wenn Du nicht ohnehin schon länger an der Börse aktiv bist und dich mit Aktien beschäftigst, dann hätte dich eine Überschrift wie “Vorstellung der Hormel Foods Aktie” sicherlich nicht dazu bewegt diesen Artikel zu lesen. Habe ich Recht?

In den letzten Monaten konnte die Hormel Foods Aktie rund 1,60 Dollar pro Monat zulegen, die Dividenden-Schätzung beläuft sich auf 0,50 Dollar Cent bis 1 Dollar pro Aktie. Ist doch nicht schlecht für ein passives Einkommen, oder?

Das Unternehmen

Hierzulande ist das amerikanische Unternehmen Hormel Foods nahezu unbekannt, in den USA zählt es jedoch schon seit Generationen zu den großen Playern in der Lebensmittelbranche. Gegründet wurde das Unternehmen im Jahr 1891 unter dem Namen George A. Hormel & Company. Der Gründer George A. Hormel war der Sohn deutscher Einwanderer.

Bei Hormel Foods handelt es sich also um einen amerikanischen Lebensmittelhersteller, verschiedenste Produkte sowie Marken werden von Hormel Foods erzeugt und anschließend vertrieben. Die Firma vertreibt weitaus mehr als 60 verschiedene Marken, das Hauptaugenmerk liegt hierbei eindeutig in den USA, denn mehr als 90 Prozent des Umsatzes, werden in den Vereinigten Staaten von Amerika erzielt. Das Unternehmen wurde in verschiedene Bereich gegliedert, diese umfassen Lebensmittel im allgemeinen, sowie Tiefkühlwaren, Speziallebensmittel und viele weitere Bereiche. Hormel Foods setzt derzeit auf ein Wachstum durch Partnerschaften und Übernahmen, auch Joint Ventures spielen eine große Rolle.

Quelle: seekingalpha.com

Innovation und Stabilität: Was Hormel Foods bietet

Fleischprodukte, Teigwaren und Speiseöle: Die Produktpalette von Hormel Foods ist perfekt auf den durchschnittlichen amerikanischen Verbraucher zugeschnitten. Eines der wichtigsten und bekanntesten Produkte von Hormel Foods ist Spam. Es handelt sich um zerkleinertes Frühstücksfleisch aus der Dose.

Das Schweinefleisch ist gepökelt, gepresst sowie gewürzt und im eigenen Saft gegart, bei der Herstellung kann es mit Corned Beef verglichen werden. Es ist bereits in 41 Staaten neben der USA erhältlich. In vielen Haushalten gehört das gewürzte Frühstücksfleisch aus der Dose von Hormel zu einem gelungenen Start in den Tag. Es ist unter dem Namen SPAM (Spiced Ham) bekannt, was so viel bedeutet wie: “gewürzter Schinken”. Hormel Foods hat dieses Fleisch in der Dose als erster Hersteller bereits 1926 auf den Markt gebracht. Seitdem wuchs das Unternehmen stetig, unter anderem auch, weil es das amerikanische Militär mit dem Fleisch aus Konserven für die Soldaten an der Front versorgte. Man kann sagen, das Dosenfleisch hat eine patriotische Bedeutung für die amerikanische Bevölkerung. Das ist wohl eines der Geheimnisse für den anhaltenden Erfolg des Herstellers.

Expansion und Weiterentwicklung

Nach den erfolgreichen ersten Jahrzehnten expandierte das Unternehmen weiter und übernahm im Jahr 1968 Jennie-O-Foods, einen bekannten Hersteller von Geflügelprodukten. 1993 wurde der Name des Unternehmens in Hormel Foods Corporation geändert. Es folgten weitere Zukäufe von Nahrungsmittelmarken ab dem Jahr 2000. So gehören heute Skippy´s peanut butter und Lloyd´s Barbecue zu Hormel Foods. Viele der Produkte werden sogar nach China verkauft, der wichtigste Absatzmarkt sind und bleiben jedoch die USA.

Seit wann ist Hormel Foods an der Börse?

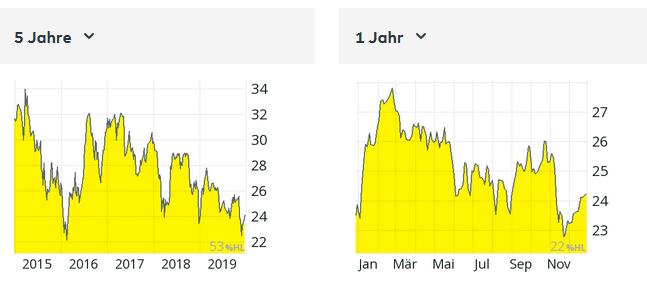

Seit dem Jahr 1928, als sich der Erfolg des eingeführten Dosenfleischs abzeichnete, ist das Unternehmen an der Börse. Es ist im S&P 500 gelistet. Seit dem Börsengang kann es dauerhafte Erfolge verzeichnen.

Hormel Foods Aktie in der Kurzanalyse

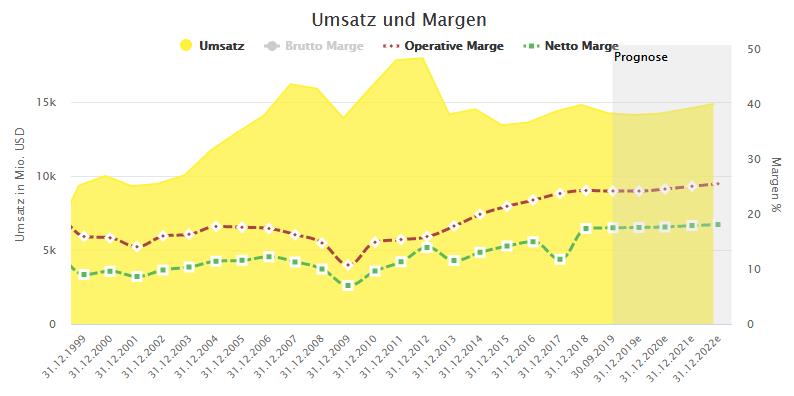

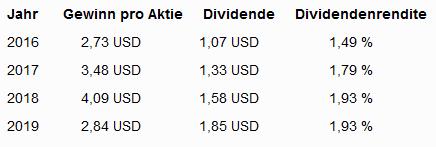

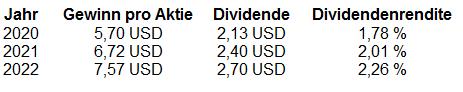

Zuerst blicken wir ein wenig in die Vergangenheit dieses Unternehmens bzw. möchte ich dir gerne die Zahlen der letzten Jahre nennen.

Über die Jahre konnte Hormel Foods immer mehr Anleger für sich begeistern und sozusagen an Land ziehen. Die durchschnittliche Rendite der letzten 10 Jahre liegt bei rund 3,8 Prozent p.a.

Die Marktkapitalisierung bewegt sich nun seit geraumer Zeit bei rund 17 – 18 Milliarden Dollar. Vor zehn Jahren lag der Aktienpreis pro Aktie bei rund 7 Dollar, mittlerweile steht der Preis pro Aktie bei rund 43 Dollar.

Anhand dieser Entwicklung kannst du bereits sehen, dass die Hormel Foods Aktie über die Jahre einen immensen Zuwachs verzeichnen konnte. Die Aktie hält sich stabil seit 2016 in der Range zwischen 30 – 44 Dollar pro Aktie.

Natürlich habe ich mir die Aktie noch etwas genauer angesehen, wo genau liegen die Stärken, die Schwächen und auch Risiken bei diesem Unternehmen.

Kommen wir zunächst zu den Stärken von Hormel Foods, das Unternehmen verfügt nämlich über ein sehr großes und diversifiziertes Produktportfolio. Vor allem im Bereich der Forschung und der Entwicklung, wurden in den vergangenen Jahren viele neue Produktinnovationen und letztendlich erfolgreiche Produkte entwickelt. Diese Produkte erzielten wiederum höhere Verkaufspreise, denn der Fokus lag vor allem auf Nachhaltigkeit und es wurde auf gesündere Inhaltsstoffe achtgegeben. Das Unternehmen kündigte vor kurzem die Einführung der pflanzlichen Marke “Happy Little Plants” an. Das neue Pflanzenprotein-Portfolio ist Teil einer neuen Ausrichtung des Unternehmens, mit dem es in Zukunft auf dem veganen Proteinmarkt Fuß fassen möchte. Die Zeichen der Zeit werden von dem Unternehmen also nicht verschlafen, sondern man ist für die Zukunft gut gerüstet.

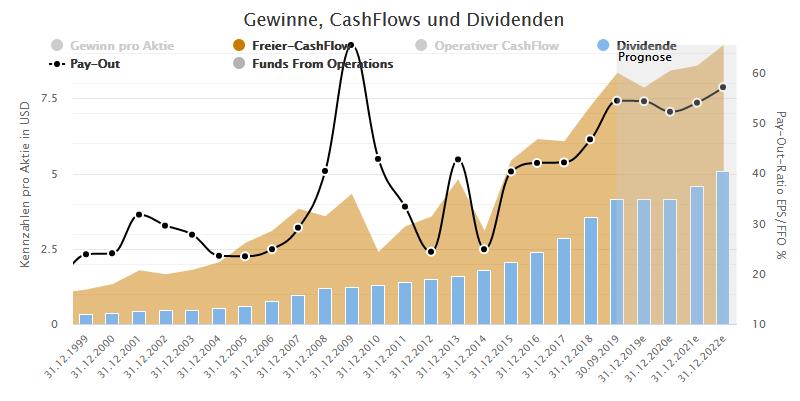

Hormel Foods schaffte es seit über fünfzig Jahren seine Dividenden jährlich zu steigern. Der Konzern schreibt jährlich sehr starke Bilanzen und ist deshalb beinahe schuldenfrei.

Wo es Stärken gibt, finden sich auch Schwächen, so meist die logische Schlussfolgerung. Bei genauerem hinsehen finden sich aber fast keine Schwächen, außer dass Hormel Foods sehr stark auf proteinhaltige Nahrungsmittel angewiesen ist und Schweinefleisch sowie Truthahn, einen sehr großen Teil des Umsatzes ausmachen.

Ein weiterer Punkt der mit den Schwächen einher geht, ist jener, dass der Konzern kaum globale Präsenz hat und sich fast ausschließlich auf den US-Markt konzentriert. Hier hätte das Unternehmen noch reichlich Wachstumspotential.

Das Chancen/Risiko-Verhältnis der Hormel Foods Aktie

Die Chancen als Anleger stehen prinzipiell sehr gut, um auch in Zukunft vom Wachstum des Unternehmens zu profitieren.

Die Kernpunkte für das Wachstum liegen bei diesem Konzern im wesentlichen in der Erweiterung des Produktportfolios. Durch weitere Partnerschaften oder Übernahmen, kann auch in den kommenden Jahren weiteres Umsatzwachstum erzielt werden. Auch im Bereich der nachhaltigen und gesunden Lebensmittel kann Hormel Foods in immer breiteren Segmenten investieren und das Geschäft weiter ausbauen. Diese Produkte wiederum können zu höheren Preisen verkauft werden, ein weiteres Wachstum ist dadurch ein Selbstläufer. In Sachen Expansion ist auch noch viel Luft nach oben, hier bestehen wohl mitunter die größten Chancen für ein weiteres Wachstum.

Wie sieht es für dich als Anleger mit den Risiken bei einer Investition in dieses Unternehmen aus?

Seit vielen Jahren profitieren vor allem Betriebe in der Tierzucht von den sehr günstigen Futtermittel, die das Unternehmen herstellt. Sollten in Zukunft die Kosten in diesem Bereich steigen, so könnten dadurch die Margen und Umsätze belastet werden. Hinzu kommt auch noch der immer weiter steigende Wettbewerbsdruck auf Hormel Foods im Truthahnbereich. Viele Produkte von Hormel können durch diesen Trend unter Druck geraten, speziell in diesem Bereich muss sich Hormel Foods Alternativen einfallen lassen, dass der Konzern keine Marktanteile an die Konkurrenz verliert.

Wie wird die Aktie zur Zeit eingeschätzt?

Die Analysten sind durchwegs positiv auf die Hormel Foods Aktie gestimmt bzw. neutral. Wie die positive Unternehmensanalyse zeigt, hat der Kurs jederzeit das Potential nach oben hin auszubrechen, bei dementsprechenden Quartals- und Jahreszahlen.

Nach Expertenschätzung wird ein Wachstum zwischen fünf bis zehn Prozent (jährlich) vorausgesagt.

Das Fazit

Aus fundamentaler Sicht ist die Hormel Foods Aktie eine exzellente Aktie für dein Portfolio, wenn du nach Sicherheit und Stabilität suchst. Die Trendrichtung zur Konsolidierung wird in dieser Branche voraussichtlich so weitergehen. Hormel Foods war deshalb in den vergangenen Jahren eine klare Buy-Aktie. Die Hormel Foundation kontrolliert rund 48 Prozent der Stimmrechte von Hormel und hat sich stets dafür eingesetzt, dass Hormel in keinem Fall veräußert wird. Doch du solltest bedenken, dass in der Foundation immer mehr neue und junge Mitglieder vertreten sind und auch Einfluss auf den weiteren Verlauf haben.

Aus diesem Grund lässt sich nicht mit Sicherheit sagen, wie lange die bisherige Geschäftspolitik noch fortgeführt wird.

Wie bereits angesprochen hat Hormel Foods ein wenig mit dem Wettbewerb im Truthahngeschäft zu kämpfen. Dies kann hier und da für leichte Rücksetzer im Kurs sorgen.

Dennoch: Das Unternehmen schreibt gute Bilanzen, die Rendite der Aktie liegt seit rund 10 Jahren im soliden Durchschnitt verglichen mit anderen Konzernen und die zuverlässigen Dividendenzahlungen sorgen für tolles passives Einkommen.

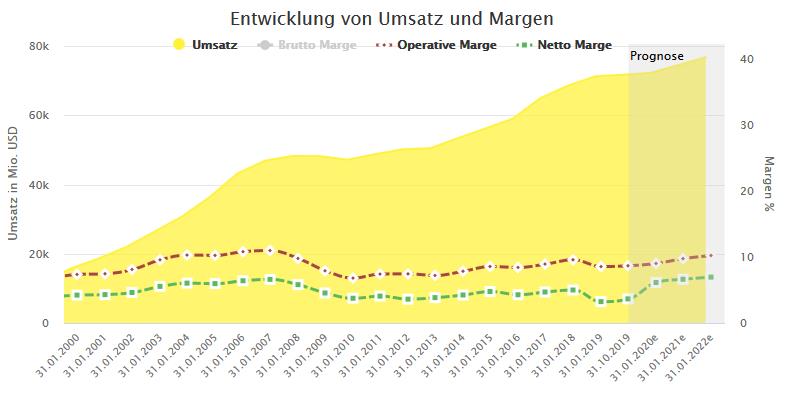

PayPal spaltete sich am 17. Juli 2015 vom US-amerikanischen Online-Auktionshaus eBay ab. Seitdem werden die Aktien von PayPal an der US-amerikanischen Börse NASDAQ gehandelt. PayPal ist im Aktienindex S&P 500 gelistet und gehört damit zu den 500 größten börsennotierten US-amerikanischen Unternehmen. Für eine Investition in Aktien von PayPal spricht, dass PayPal unter den ersten 100 Unternehmen im S&P 500 vertreten ist und ungefähr an 55. Stelle steht. Ein aussagekräftiges Renditedreieck kann für die PayPal Aktie noch nich gebildet werden, da dazu mindestens fünf Jahre Kurshistorie benötigt werden. Das Renditedreieck sagt aus, welche jährliche Rendite beim Einstieg im jeweiligen Jahr durchschnittlich erreicht werden konnte. Bei einem Erwerb der Aktie Ende 2015 und einem Verkauf Ende 2016 lag die jährliche Kursrendite bei 5,2 Prozent. Bei einem Verkauf 2017 ergab sich eine jährliche Rendite von 42,6 Prozent. Wäre ein Verkauf 2018 erfolgt, hätte sich eine jährliche Rendite von 32,4 Prozent ergeben. Die durchschnittliche jährliche Rendite liegt bei 26,8 Prozent, was durchaus für eine Investition in die PayPal Aktie spricht. Interessant für einen Erwerb der PayPal Aktie sind auch die Jahres-Schlusskurse seit 2015. Ende 2015 lag der Kurs bei 33,60 Euro, was einen Verlust von 13,86 Prozent bedeutete. Seitdem konnte die Aktie angesichts der Jahres-Schlusskurse Gewinne verzeichnen:

PayPal spaltete sich am 17. Juli 2015 vom US-amerikanischen Online-Auktionshaus eBay ab. Seitdem werden die Aktien von PayPal an der US-amerikanischen Börse NASDAQ gehandelt. PayPal ist im Aktienindex S&P 500 gelistet und gehört damit zu den 500 größten börsennotierten US-amerikanischen Unternehmen. Für eine Investition in Aktien von PayPal spricht, dass PayPal unter den ersten 100 Unternehmen im S&P 500 vertreten ist und ungefähr an 55. Stelle steht. Ein aussagekräftiges Renditedreieck kann für die PayPal Aktie noch nich gebildet werden, da dazu mindestens fünf Jahre Kurshistorie benötigt werden. Das Renditedreieck sagt aus, welche jährliche Rendite beim Einstieg im jeweiligen Jahr durchschnittlich erreicht werden konnte. Bei einem Erwerb der Aktie Ende 2015 und einem Verkauf Ende 2016 lag die jährliche Kursrendite bei 5,2 Prozent. Bei einem Verkauf 2017 ergab sich eine jährliche Rendite von 42,6 Prozent. Wäre ein Verkauf 2018 erfolgt, hätte sich eine jährliche Rendite von 32,4 Prozent ergeben. Die durchschnittliche jährliche Rendite liegt bei 26,8 Prozent, was durchaus für eine Investition in die PayPal Aktie spricht. Interessant für einen Erwerb der PayPal Aktie sind auch die Jahres-Schlusskurse seit 2015. Ende 2015 lag der Kurs bei 33,60 Euro, was einen Verlust von 13,86 Prozent bedeutete. Seitdem konnte die Aktie angesichts der Jahres-Schlusskurse Gewinne verzeichnen: