Im heutigen Gastbeitrag von FelixInvestiert geht es darum, eine gewisse These mal etwas genauer unter die Lupe zu nehmen:

Steht die Form der privaten Altersvorsorge der deutschen Bevölkerung (bspw. Aktien & Sparbuch) in direktem Zusammenhang mit dem Alter eines Deutschen Bürgers?

Bevor im Detail auf diese Frage eingegangen werden kann, sollten zunächst einige Daten, die die deutsche Bevölkerung an sich betreffen, betrachtet werden. Dazu zählen neben der demografischen Entwicklung in Deutschland, grundlegende Erkenntnisse in den Bereichen Einkommen und Geldanlage sowie diverse Aspekte bzgl. der gesetzlichen, betrieblichen und privaten Altersvorsorge der Deutschen. Auch die (Achtung Spoiler!) teils erschreckenden Ergebnisse hinsichtlich des Interesses an der Altersvorsorge in der Bevölkerung sollten wir uns mal etwas genauer anschauen und hinterfragen.

Status Quo: Die deutsche Bevölkerung

Im Jahr 1880 lebten in Deutschland 45 Mio. Menschen. 1960 waren es bereits mehr als 73 Mio. und 2018 über 83 Mio. Stimmen die Prognosen von Experten, werden im Jahr 2060 übrigens nur noch ca. 74,5 Mio.(!) Menschen leben.

Um diese Entwicklung zu verdeutlichen, findest Du hier die Bevölkerungspyramide Deutschlands der Jahre 1970 und 2060.

Für das Jahr 1970 ist besonders auffällig, dass Menschen, die zu diesem Zeitpunkt 67 Jahre und älter waren, einen Anteil an der Gesamtbevölkerung von 12% hatten, während unter 20-Jährige mit 30% fast ein Drittel der Bevölkerung ausmachten.

Altersaufbau Deutschland 1970:

Soweit so gut – doch wie sieht die Bevölkerungspyramide im Jahr 2060 aus, wenn die demografische Entwicklung so verläuft wie von Experten prognostiziert? Die Antwort ist bedenklich. Schau Dir dazu die nächste Grafik im Vergleich an.

Wie Du sofort erkennen wirst, sieht die Bevölkerungspyramide im Vergleich zum Jahr 1970 völlig anders aus. Unter den Annahmen einer weiter sinkenden Geburtenrate, einer stetig steigenden Lebenserwartung dank neuer Techniken in der Medizin sowie einem moderatem Wanderungssaldo machen nun die über 67-Jährigen nicht mehr nur 12% der Gesamtbevölkerung aus, sondern mit 29% fast ein Drittel. Ebenso erschreckend (Nichts gegen Menschen hohen Alters) ist der Rückgang der unter 20-Jährigen, deren Bevölkerungsanteil von 30% in 1970 auf nur noch 17% in 2060 schrumpfen wird. Primärer Grund für diese Entwicklung ist, dass die Baby-Boomer Generation der 1960er Jahre schon bald in Rente gehen wird.

Fazit: Deutschland wird alt! Dabei ist das Geschlecht übrigens kaum von Bedeutung. Sowohl bei Männern als auch bei Frauen steigt die Lebenserwartung seit Jahren immer weiter an, wobei Frauen im Durchschnitt ca. 5 Jahre älter werden als Männer.

Das Ergebnis: Immer weniger junge Menschen müssen die Rentenlast immer mehr älterer Menschen auf ihren Schultern tragen.

Die Lebenserwartung deutscher Männer, die im Jahr 2018 geboren wurden, liegt bei 78,5 Jahren. Bei Frauen liegt der Wert bei 83,3 Jahren. Im Vergleich dazu hier die Spitzenreiter in Sachen Lebenserwartung:

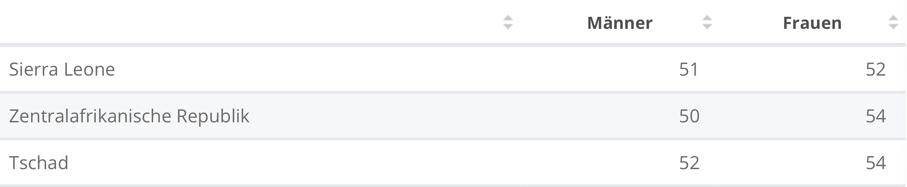

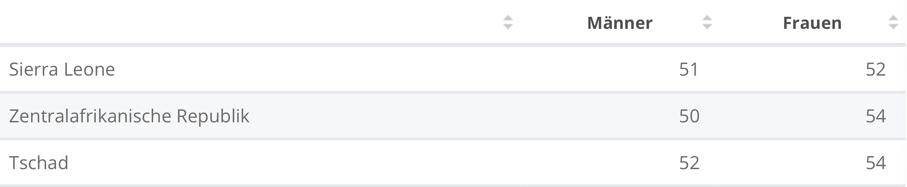

Am unteren Ende der Tabelle befinden sich die folgenden drei Länder. Der Fakt, dass die durchschnittliche Lebenserwartung eines im Jahr 2018 in der Zentralafrikanischen Republik geborenen Mannes bei nur 50(!) Jahren liegt, zeigt, wie gut es uns doch in Deutschland geht. Zum Vergleich: Selbst im Jahr 1960 lag die durchschnittliche Lebenserwartung einer in Deutschland geborenen Person bereits bei 69,3 Jahren.

Noch ein letzter Blick auf die Entwicklung der Lebenserwartung der deutschen Bevölkerung: Im Jahr 2060 geborene Männer werden ein durchschnittliches Alter von 84,8 Jahren erreichen. Frauen werden im Durchschnitt sogar 88,8 Jahre alt.

Da Du nun einen groben Überblick über die Struktur der deutschen Bevölkerung hast, sollten wir uns einige Daten in Bezug auf das Einkommen, die Rente und die Geldanlage der Deutschen näher anschauen.

Grundlagen: Einkommen, Rente & Geldanlage der Deutschen

Einkommen

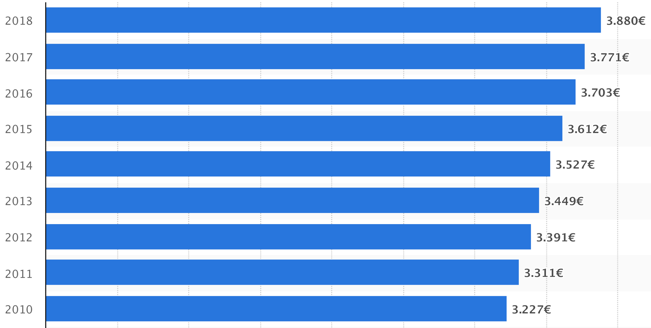

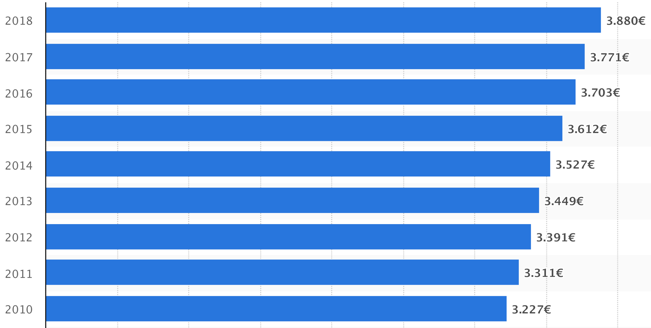

Wie Du in der folgenden Abbildung erkennen kannst, ist der durchschnittliche Bruttomonatsverdienst seit 2010, als dieser noch bei 3.227€ lag, auf fast 3.900€ in 2018 angewachsen.

Zum Vergleich: 1992 lag das durchschnittlichen Bruttomonatseinkommen noch bei nur 1.832€. Männer verdienen dabei bereits seit mehr als 20 Jahren durchschnittlich 21% mehr als Frauen.

Geldanlage

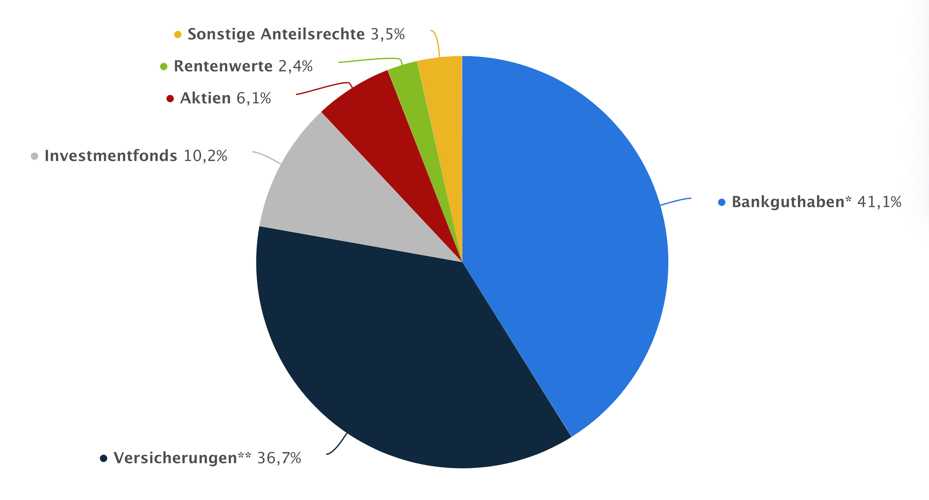

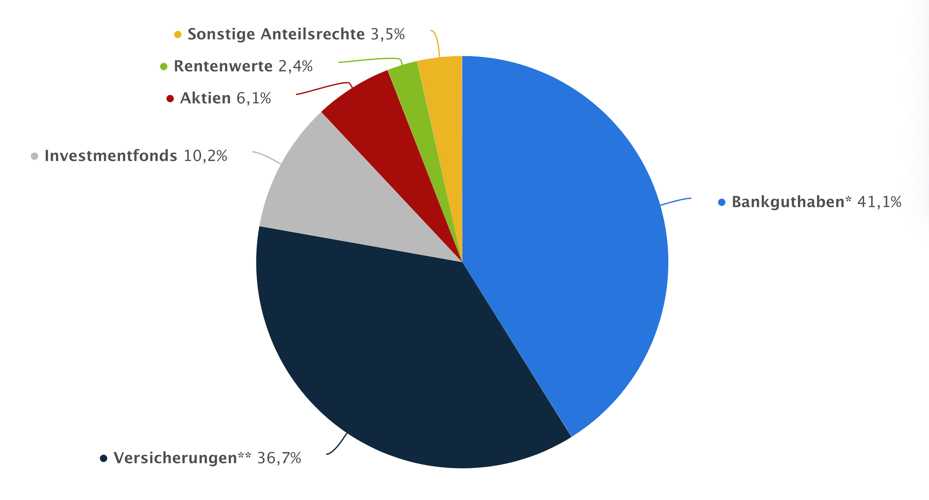

Was die Geldanlage der Deutschen betrifft, muss ich leider zugeben, dass mich die Struktur nicht sonderlich überrascht. Auch wenn in der Grafik des Deutschen liebste „Anlage“ – die Immobilie – nicht aufgeführt ist, würde das vermutlich nichts daran ändern, dass der Löwenanteil des Geldes auf dem Sparbuch versauert und langsam aber sicher von der Inflation aufgefressen wird – und zwar satte 41% des Gesamtvermögens. Weitere 36,7% des Vermögens der Deutschen stecken in Versicherungen und Versicherungsprodukten. Lediglich 16,3% investiert der Ottonormalverbraucher in Anlageprodukte wie bspw. Aktien.

Diese Erkenntnisse gehen Hand in Hand mit dem, was die Deutschen auf die Frage antworten, welche Formen der Geldanlage sie zurzeit nutzen (Mehrfachnennungen möglich). Das Motto der Deutschen: „Sicherheit zuerst“ – die Mini- bzw. Negativzinsen ändern an dieser Einstellung der deutschen Sparer 2019 nichts. Das ist das Ergebnis einer jährlichen Umfrage zum Sparverhalten der Deutschen. Dabei gab fast die Hälfte (!) der Befragten an, das Sparbuch bzw. Spareinlagen sowie das Girokonto zur „Geldanlage“ zu nutzen. Wie ich finde eine steile These, Geld auf dem Sparbuch als Form der Geldanlage zu bezeichnen – Stichwort Niedrigzinsen. Auch Bausparverträge (28%) und Immobilien (22%) sollten beim Thema Geldanlage in Frage gestellt werden, vorausgesetzt die Person nutzt die Immobilie ausschließlich für den Eigenbedarf. Aktien (15%) und festverzinsliche Wertpapiere (5%) werden hingegen nur von einem kleinen Teil der Bevölkerung genutzt.

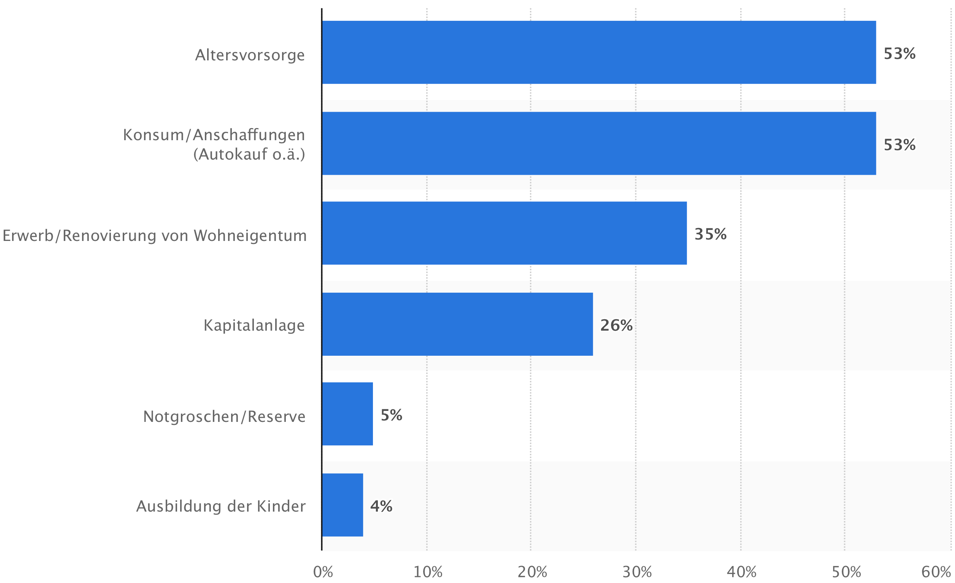

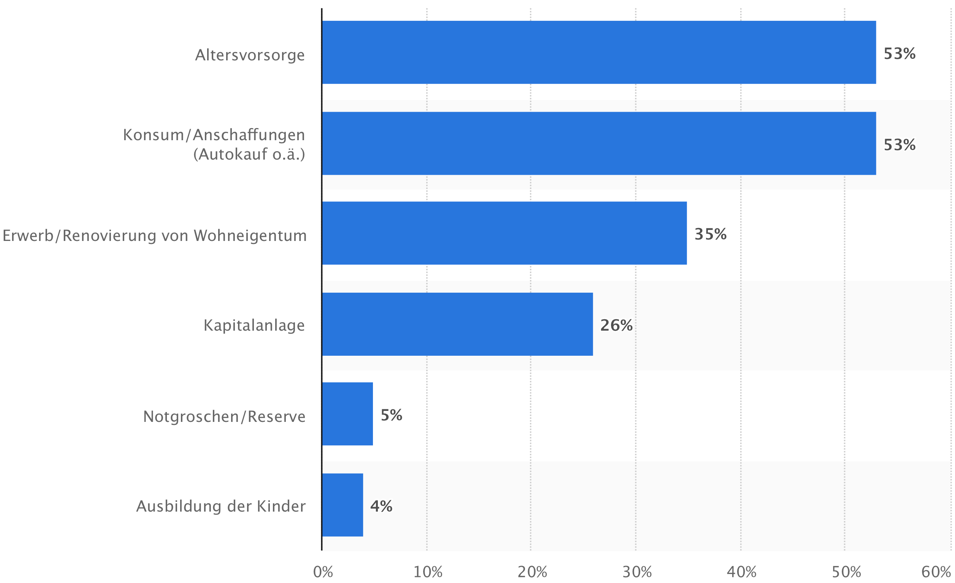

Analog dazu passen die Antworten in der folgenden Grafik auf die Frage, wofür die Befragten aktuell Ihr Geld sparen. Nur ca. jeder vierte nutzt seine Ersparnisse zur Kapitalanlage, wobei mehr als die Hälfte der Befragten angibt, aktuell Geld für die Altersvorsorge wegzulegen. Da die Deutschen das Sparbuch allerdings als Form der Geldanlage betrachten, ergeben diese Angaben Sinn; auch wenn sie vielleicht fragwürdig sein mögen.

Bevor ich nun zur Beantwortung der eingangs gestellten Frage komme, ob Aktien bzw. das Sparbuch zwecks Altersvorsorge abhängig vom Alter sind, hier die verschiedenen Formen der Altersvorsorge und deren Ausprägung in Deutschland.

Status Quo: Altersvorsorge in Deutschland

a. Gesetzlich

Wie Du weiter oben im Beitrag bestimmt erkannt hast, wird die Rente, die Du erhalten wirst, solltest Du ca. in meinem Alter sein (26 Jahre), mit hoher Wahrscheinlichkeit deutlich geringer sein, als sie es heute ist. Den exakten Betrag Deiner Rente kann ich Dir leider nicht nennen. Dazu musst Du zunächst Deine persönliche Rentenlücke berechnen.

Das kannst und solltest Du natürlich tun, um einen groben Überblick darüber zu haben, auf welche (u.a. staatliche) Unterstützung Du Dich im Alter einstellen kannst. Die monatliche Standardrente der gesetzlichen Rentenversicherung lag in Deutschland 2019 bei 1.435€. Ich studiere zurzeit und verdiene in meiner Werkstudententätigkeit ca. 1.000€ im Monat. Wenn ich mir vorstelle, dass ich von nur etwas mehr Geld meinen gesamten Lebensunterhalt im Alter bestreiten müsste, wird mir immer wieder bewusst, dass ich unbedingt auf privater Ebene etwas für meine Altersvorsorge tun muss. Für das Jahr 2033 prognostiziert das Bundesamt für Arbeit und Soziales übrigens eine monatliche Bruttostandardrente der gesetzlichen Rentenversicherung. Im Verhältnis zum heutigen Betrag klingt das natürlich erst einmal nicht schlecht, doch Vorsicht! Inflation nicht vergessen! Das heißt, dass diese prognostizierten 2,000€ vermutlich eine vergleichbare Kaufkraft haben werden, wie die heute ausgezahlten 1.435€.

Auch das Renteneintrittsalter wird sich aufgrund der demografischen Entwicklung der Bevölkerungsstruktur in Deutschland natürlich drastisch erhöhen. Ist die Baby-Boomer Generation erst einmal in Rente, gehe ich davon aus, dass ich gesetzlich mindestens zu meinem 70. Lebensjahr arbeiten soll. Das kommt für mich absolut nicht in Frage, da ich plane, vorher ausreichend privat für mein Alter vorgesorgt habe. Für die Vielzahl der Deutschen scheint daran jedoch kein Weg vorbei zu führen.

Verknüpft man den heutigen Betrag der gesetzlichen Rente (1.435€) mit dem Fakt, dass dieser Betrag 63% des Bruttoeinkommens von 65-Jährigen und Älteren ausmacht, kommt ein Durchschnitts-65-Jähriger auf ein monatliches Bruttorenteneinkommen von ca. 2.277€.

Nach Abzug von Steuer- & Solidaritätsbeitrag, den Krankenkassenbeiträgen auf Alters- und Betriebsrente sowie dem Betrag für Pflegeversicherung, käme man damit auf ein Nettorenteneinkommen von 1.805,26€. Schon besser, aber immer noch fragwürdig, ob man davon im Alter so leben kann, wie es sich die meisten vorstellen.

b. Betrieblich

Auf betrieblicher Seite steht Männern durchschnittlich ein Betrag von ca. 600€ im Monat zur Verfügung – bei Frauen sieht es mit durchschnittlich 243€ deutlich schlechter aus, wobei immer mehr Unternehmen Arbeitsverträge anbieten, die eine betriebliche Rente beinhalten.

Aktien vs. Sparbuch: Eine Generationenfrage?

Wenn wir uns vor diesem Hintergrund nun mal anschauen, ob die These, dass die Form der privaten Altersvorsorge tatsächlich eine Generationenfrage ist, stimmt, dann gelangt man, wie ich finde, zu erschreckenden Erkenntnissen. Doch zunächst mal einige Grunderkenntnisse, die die private Altersvorsorge der Deutschen betrifft. Die Deutschen sind Sparer. Das war so, ist so, und wenn ich wetten müsste, würde ich darauf tippen, dass das auch immer so bleiben wird. Die Sparsumme der privaten Haushalte betrug 2019 fast 207 Mrd. € – zur Jahrtausendwende lag der Wert noch bei knapp über der Hälfte. Die Sparquote liegt dabei bei ca. 10% und damit auf gleicher Höhe, wie es in der Finanzkrise in den Jahren 2008/09 der Fall war (ein Zeichen?).

Immer wenn meine Großeltern mir Geld zum Geburtstag oder zu Weihnachten geschenkt haben, hieß es: „Leg das Geld schön auf dein Sparbuch. Dann kannst du dir mal etwas Schönes davon kaufen.“

Fazit Sparen: In Sachen sparen sind die Deutschen unschlagbar – v.a. jedoch die älteren Generationen. Ü65-Jährige haben zu Zeiten ihrer Jugend meist sehr sparsam gelebt. An Themen wie Aktien, private Altersvorsorge o.ä. war zu dieser Zeit oft einfach nicht zu denken. Nur die wenigsten kamen zu dieser Zeit auf die Idee, an der Börse aktiv zu werden.

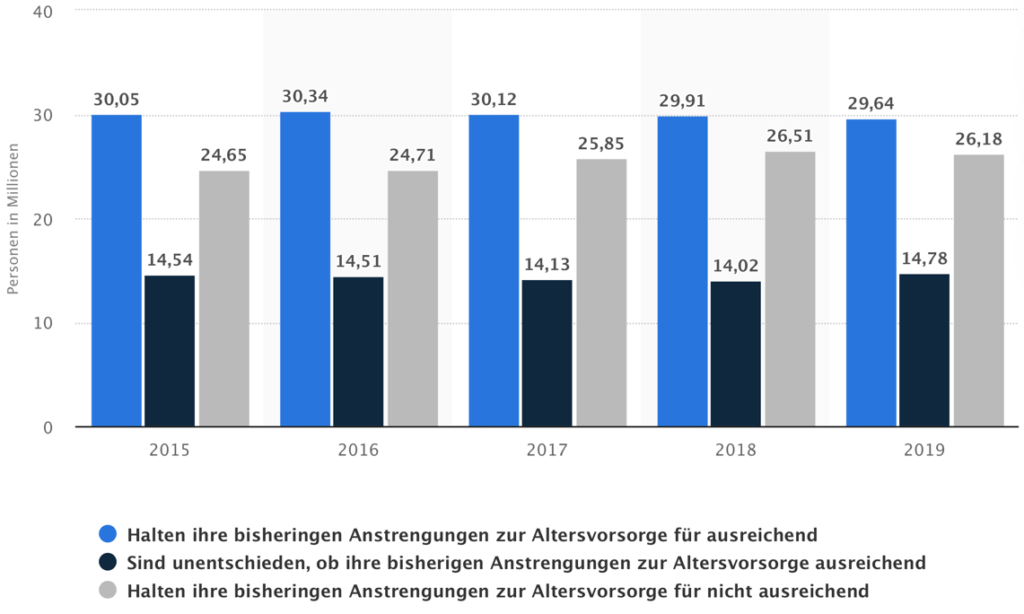

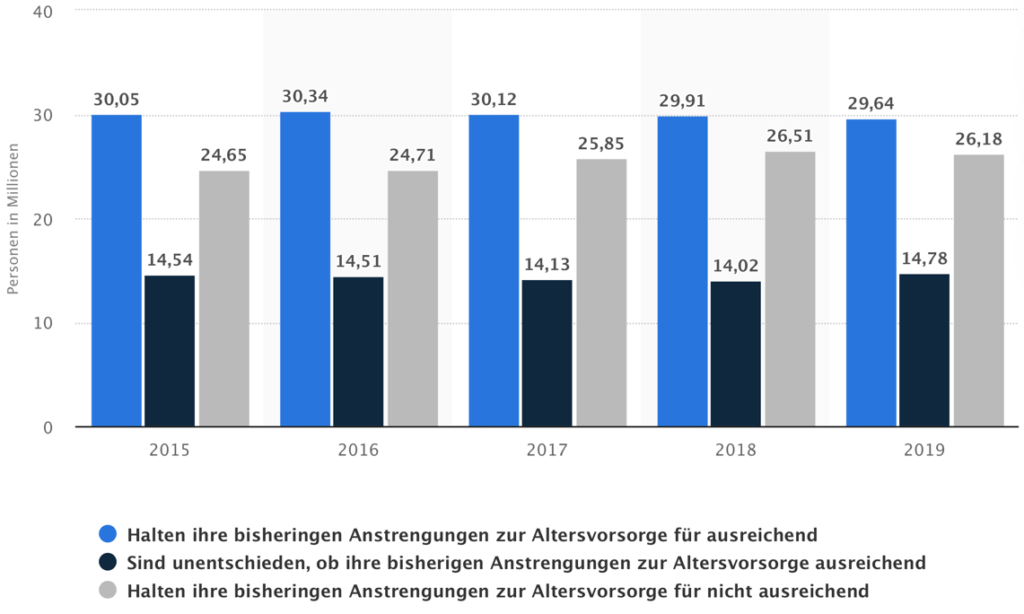

Lediglich 12,43% der deutschen Bevölkerung war im Jahr 2019 in Besitz von Aktien, Aktienfonds oder beidem. Und doch halten fast 45% der Befragten (siehe Abbildung) ihre Anstrengungen in Sachen privater Altersvorsorge für ausreichend.

Doch was ist der Grund mit diesen „Mut zur Lücke“? Laut einer Befragung des Instituts für Demoskopie Allensbach haben fast 60% der Befragten mäßiges bzw. kein Interesse an privater Altersvorsorge oder finanzieller Absicherung. Lediglich 12% der Teilnehmer gaben an, sich besonders für die genannten Themen zu interessieren und das obwohl jeder Vierte deutsche bereit ist, hohe Ausgaben für die private Altersvorsorge zu tätigen.

Anhand der genannten Daten komme ich nicht zwingend zu dem Fazit, dass das Investieren am Aktienmarkt eine Frage der Generation ist. Vielmehr habe ich das Gefühl, dass es sich dabei um eine Sache der Nationalität handelt. In unzähligen anderen Ländern ist der Anteil der Aktionäre an der Gesamtbevölkerung deutlich höher, als es in Deutschland der Fall ist. Einerseits könnte das konservative und sicherheitsorientierte Denken der Deutschen ein Grund dafür sein. Andererseits spielt mit hoher Wahrscheinlichkeit der Auf- und Abstieg der Volksaktie Telekom zu Beginn des Jahrtausends eine nicht zu vernachlässigende Rolle. Da ich zu der Zeit noch nicht an Themen wie Aktien und Börse gedacht habe, habe ich mich dazu im Internet informiert und mich u.a. bei meinen Eltern & Großeltern erkundigt.

Zur Hochphase der Telekom wurde die Aktie nicht nur von ranghohen Politikern empfohlen, sondern sogar per Flyer im Briefkasten damit geworben, dass bei Eröffnung eines Aktiendepots eine Gratis-Telekom-Aktie bereits im Depot zu finden wäre. Eben eine echte „Volksaktie“. Da ist es vielleicht sogar verständlich, schwach zu werden und auch einzusteigen.

Was meine Verwandten angeht: Hier werden Aktien durchweg als Teufelszeug und die Börse als Casino bezeichnet. Leider ist auch jeglicher Versuch der Erklärung von Themen rund um die Börse vergebens. Ist das Investieren am Aktienmarkt nun eine Frage der Generation? Ich denke pauschal ist da keine klare Aussage zu treffen. In jeder Generation gibt es Menschen mit und ohne finanzieller Bildung. Finanzielle Bildung bedeutet für mich u.a. zu wissen, dass eine Immobilie zur Eigennutzung kein Vermögenswert, sondern eine Verbindlichkeit ist, aber das ist ein anderes Thema.

Disclaimer:

Ich betreibe hier weder Anlageberatung, noch möchte ich für bestimmte Unternehmen, Anlageklassen o.ä. werben. Ich übernehme keine Haftung oder Fehlerhaftung für ggf. falsche Angaben. Ich berichte hier lediglich auf Basis meiner eigenen Meinung. So solltest Du auch all’ Deine Investment-Entscheidungen treffen.

Did you like this?

Tip Dittsche with Cryptocurrency

Donate Bitcoin to Dittsche

Donate Bitcoin Cash to Dittsche

Donate Ethereum to Dittsche

Donate Litecoin to Dittsche

Donate Monero to Dittsche

Die SCHUFA, offiziell “Schutzgemeinschaft für allgemeine Kreditsicherung”, sammelt umfangreiche Daten, aus denen sie die Kreditwürdigkeit von Verbrauchern errechnet. Ein Basis-Score von 0 bis 100 Prozent prognostiziert die Wahrscheinlichkeit, mit der jemand finanziellen Verpflichtungen nachkommt. Ein höherer Score bedeutet höhere Kreditwürdigkeit. Regelmäßig unpünktliche Zahlungen oder Mahnungen wirken sich negativ auf den Score aus. Über 10.000 Vertragspartner erhalten auf Anfrage eine Bonitätsbewertung ihrer Kunden von der SCHUFA, darunter Banken, Versandhändler, Mobilfunkanbieter und Energieversorger.

Die SCHUFA, offiziell “Schutzgemeinschaft für allgemeine Kreditsicherung”, sammelt umfangreiche Daten, aus denen sie die Kreditwürdigkeit von Verbrauchern errechnet. Ein Basis-Score von 0 bis 100 Prozent prognostiziert die Wahrscheinlichkeit, mit der jemand finanziellen Verpflichtungen nachkommt. Ein höherer Score bedeutet höhere Kreditwürdigkeit. Regelmäßig unpünktliche Zahlungen oder Mahnungen wirken sich negativ auf den Score aus. Über 10.000 Vertragspartner erhalten auf Anfrage eine Bonitätsbewertung ihrer Kunden von der SCHUFA, darunter Banken, Versandhändler, Mobilfunkanbieter und Energieversorger.

Einfach auf dein Handy runter laden und und ohne aufwendige Anmeldung oder Datenangabe kannst du hier deine ersten Bitcoin kaufen. Einfacher geht es kaum und die Gebühren für den Kauf sind auch sehr günstig. Deutlich günstiger als beispielsweise über Gutscheine wie Bitnovo oder Cryptovoucher.

Einfach auf dein Handy runter laden und und ohne aufwendige Anmeldung oder Datenangabe kannst du hier deine ersten Bitcoin kaufen. Einfacher geht es kaum und die Gebühren für den Kauf sind auch sehr günstig. Deutlich günstiger als beispielsweise über Gutscheine wie Bitnovo oder Cryptovoucher.