Was ist eine Bitcoin Kreislaufwirtschaft?

Eine Bitcoin-Kreislaufwirtschaft ist ein freier Markt, auf dem Du alle Produkte oder Dienstleistungen gegen Bitcoin eintauschen kannst, einschließlich des täglichen Bedarfs wie Nahrung, Arbeit und Wohnung.

Der Staat zensiert Fiat-Märkte durch Vorschriften , Genehmigungen und KYC („Know Your Customer” / „Kenne deinen Kunden”). Im Vergleich dazu ist eine Bitcoin-Kreislaufwirtschaft Peer-to-Peer und meritokratisch – für die Teilnahme ist keine staatliche Erlaubnis oder ein Regierungsausweis erforderlich.

Praktische Beispiele sind lokale Bitcoin-Marktplatzgruppen in Telegram, einem Bauernmarkt, der Bitcoin akzeptiert , KYC-freie Wohnungsvermietung oder eine Bitcoin-Krankenversicherung. Weitere Anwendungsfälle werden in diesem Artikel behandelt.

Bitcoin behebt dies – eine befreiende Währung für befreiende Märkte

Bitcoin trennt nicht nur Geld und Staat, sondern auch Märkte und Staaten. Eine Bitcoin-Kreislaufwirtschaft basiert nur auf Angebot und Nachfrage – es sind keine staatlichen Vorschriften, Verbote, KYC, Genehmigungen, Subventionen oder Quoten notwendig. Dies schafft leistungsorientierte freie Märkte, in denen Ihre Fähigkeiten, Ideen, Ihr Charakter und Ihre Bemühungen wichtiger sind als die Erlaubnis des Staates.

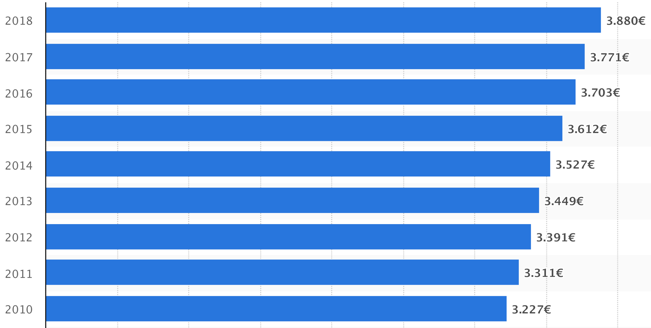

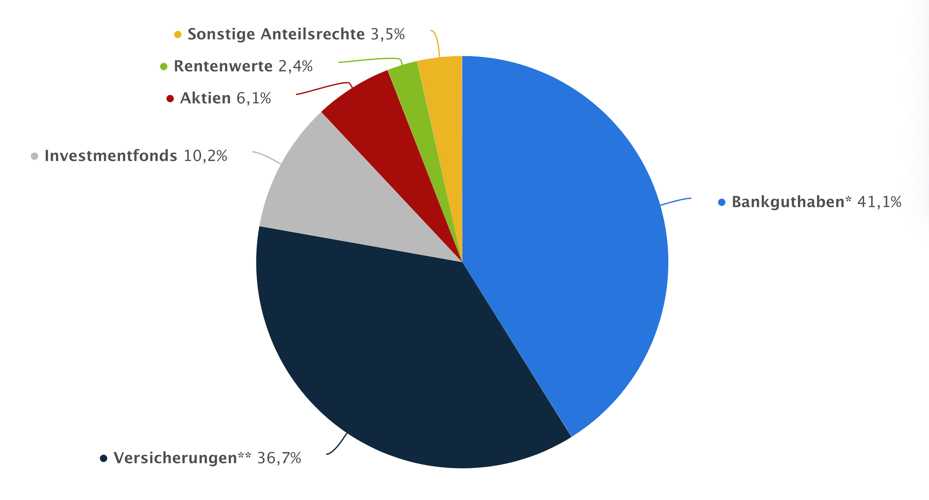

Bitcoin ist die perfekte Währung für einen wirklich freien Markt. Bitcoin bietet ein sicheres, weltweit zugängliches, erlaubnisloses Peer-to-Peer-Netzwerk zum Senden, Empfangen, Verdienen, Ausgeben und Sparen von Geld – ohne Dritte, Regierungsausweis, Zensur, Beschlagnahmen, hohe Gebühren oder lange Wartezeiten. Sie können Geld an jeden weltweit senden, das in 10 Minuten für derzeit weniger als derzeit 50 Cent Gebühren ankommt. Das Eigentum an Geldern wird durch einen pseudonymen kryptografischen privaten Schlüssel nachgewiesen, d. h. es sind keine persönlichen Informationen erforderlich. Darüber hinaus besteht kein Risiko einer Unternehmenszensur wie bei Visa oder Mastercard; Rückbuchungen oder beschlagnahmte Gelder wie PayPal; Betrug oder Diebstahl wie Bankgeschäfte; hohe Gebühren wie Western Union oder gefälschte Rechnungen wie Bargeld.

KYC-freier P2P Austausch, Bitcoin-Geldautomaten und Bitcoin-Gutscheine ermöglichen es den Menschen, lokales Bargeld einfach gegen Bitcoin einzutauschen – kein amtlicher Ausweis oder Bankkonto erforderlich. Einfach zu verwendende Bitcoin-Wallets wie Blue Wallet oder Samourai Wallet für Mobilgeräte und Wasabi Wallet oder Sparrow Wallet für Desktops ermöglichen es, mit einem Klick weltweit Geld zu senden und zu empfangen.

Bitcoins Sicherheit, Nützlichkeit und Praktische Anwendungsfälle für finanzielle Inklusion und wirtschaftliche Freiheit wurden über 10 Jahre hinweg mit Milliarden von Dollar konsequent bewiesen. Die Technologie funktioniert und die Möglichkeiten sind grenzenlos.

[crypto-donation-box]

Warum KYC-Free wichtig ist

Die Teilnahme an der Bitcoin-Kreislaufwirtschaft muss für jeden möglich sein.

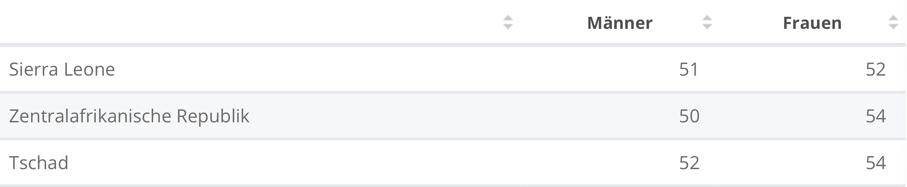

Heutige unverhältnismäßige und schädliche KYC-Vorschriften schließen aktiv Millionen von Menschen aus, die keinen amtlichen Ausweis haben oder die aus Sicherheitsgründen keinen Ausweis vorzeigen können (z. B. Opfer von Missbrauch, politischer Verfolgung, etc.). Diese fatalistische und nicht-meritokratische Form der Diskriminierung beeinflusst das tägliche Leben der Menschen und schränkt den Zugang zu Notwendigkeiten wie Arbeit, Finanzen, Wohnungsmiete, Gesundheitswesen, Online-Shopping, Postempfang, Kauf einer SIM-Karte oder Besuch von Fitnessstudios oder Bibliotheken ein.

In einem leistungsorientierten, integrativen und wirklich freien Markt ist keine staatlich zugewiesene Identität erforderlich: Für einen Job sind nur Ihre Fähigkeiten und Ihre Arbeitsmoral wichtig; beim Wohnen ist nur Ihre Mietfähigkeit wichtig; im Gesundheitswesen ist nur Ihr Gesundheitszustand wichtig.

Wenn eine Authentifizierung oder Vertrauen erforderlich ist, reicht es aus, Ihren Namen (oder ein Pseudonym) zu nennen, ein Passwort/eine PIN (z. B. einen SMS-Code) zu verwenden, E-Mail-Code, kryptografisches Schlüsselpaar (wie in Bitcoin oder PGP), Reputation Network (Online-Bewertungen, Gutscheine von Freunden, Mundpropaganda), Bareinzahlung (zB für Mieten) oder Multisig Escrow (Jobs, Käufe). Obwohl persönliche IDs ein unnötiges und potenziell gefährliches Konzept sind, sind nichtstaatliche IDs von Blockchain-Plattformen wie Bitnation, Mikronationen wie Liberland oder Datenschutzorganisationen wie Digitalcourage zugänglicher als der Single Point of Failure von Gatekeeping-ID-Systemen der Regierung.

Der Graumarkt bietet seit Jahrzehnten KYC-freie Dienstleistungen an, darunter Jobs, Wohnungen, Gesundheitswesen, Postfächer, SIM-Karten und mehr, auf Mundpropaganda- und Barzahlungsbasis. Durch den Wegfall von Bürokratie, Gebühren und Zwischenhändlern sind Transaktionen einfacher, schneller und günstiger. Bitcoin hat als unzensierbares digitales Peer-to-Peer-Geld das Potenzial, stärkere globale und lokale freie Märkte zu ermöglichen, die für alle zugänglich sind.

Praktische Beispiele

Bitcoin-Rundschreiben Volkswirtschaften bieten Online- und physische Orte für den Handel mit Produkten und Dienstleistungen, frei von Zensur, Überwachung oder Beschränkungen. Kreislaufwirtschaften werden auch als Agoras, Second Realms, Grey Markets und Parallel Economys bezeichnet und sind Teil von Agorist, vonu, Cypherpunk, anarcho-kapitalistische und libertäre Praxis. Diese Märkte konzentrieren sich auf Unternehmer, Gemeinden und kleine Unternehmen und meiden staatlich unterstützte Unternehmen.

Bitcoin-Rundschreiben Volkswirtschaften bieten Online- und physische Orte für den Handel mit Produkten und Dienstleistungen, frei von Zensur, Überwachung oder Beschränkungen. Kreislaufwirtschaften werden auch als Agoras, Second Realms, Grey Markets und Parallel Economys bezeichnet und sind Teil von Agorist, vonu, Cypherpunk, anarcho-kapitalistische und libertäre Praxis. Diese Märkte konzentrieren sich auf Unternehmer, Gemeinden und kleine Unternehmen und meiden staatlich unterstützte Unternehmen.

Hier sind einige Beispiele für Anfänger, aber viele weitere könnten noch aufgezählt werden:

Bitcoin Craigslist

Verkaufen Sie Produkte und Dienstleistungen für Bitcoin auf Peer-to-Peer-Basis, sowohl online als auch persönlich. Einige Beispiele sind Lebensmittel, Elektronik, Bücher, Kleidung und Autos. Reviews und Multisig Escrow können die Sicherheit bei Bedarf verbessern. Sie können noch heute beginnen, indem Sie Craigslist, OpenBazaar, Telegram-Gruppen, lokale Kleinanzeigen oder Bitcoin-Marktplätze verwenden.

Außerdem können Sie Bitcoin in Ihrem Online-Shop einfach über BTCPay Server oder SatSale akzeptieren, die als eigenständiger Shop oder Plug-in für WooCommerce.

Stationäre Geschäfte

Von Lebensmittelgeschäften über Friseure, Restaurants, Taxis, Lieferdienste, Apotheken, Gesundheitskliniken, Fitnessstudios und mehr kann die Einführung von Bitcoin in stationären Geschäften einen großen Beitrag zur lokalen Kreislaufwirtschaft leisten und es bequemer machen, nach einem Bitcoin-Standard zu leben.

Du kannst problemlos Bitcoin-Zahlungen in deinem eigenen Laden akzeptieren oder ermutige dein Lieblingsunternehmen, Bitcoin über eine mobile Wallet oder einen Payment Dienst wie den BTCPay-Server zu akzeptieren. Du kannst auch Geschenkkarten oder Mitgliedschaften verkaufen, die mit Bitcoin gekauft werden können.

Um die Akzeptanz von Bitcoin zu fördern, kannst Du den Leuten zeigen, wie man eine mobile Wallet (Brieftasche) verwendet und wie man KYC-frei Bitcoin kauft und du kannst sogar einen Rabatt für Bitcoin-Zahlungen anbieten.

Freiberufliche Jobs und Gigs

Arbeit finden und Personen einstellen für Jobs, Auftritte oder Freelancer über freiberufliche Bitcoin-Websites, Telegram-Gruppen und lokale Kleinanzeigen.

Mit Bitcoin können Sie ganz einfach Personen lokal oder global einstellen, ohne Papierkram, Bürokratie oder Einschränkungen. Portfolios, Bewertungen und Multisig-Escrow können dir dabei helfen, dich vor Betrug zu schützen.

Ob du als Grafikdesigner arbeitest, lokale Rasenpflegedienste anbieten möchtest, eine einmalige Aufgabe oder ein dauerhaften Vollzeit-Job – biete deine Fähigkeiten für Bitcoin auf einem wirklich leistungsorientierten, grenzenlosen Arbeitsmarkt an!

Bitcoin AirBnB und Bitcoin Citadels

Wohnungen, Büros und Grundstücke mieten mit Bitcoin über ein Bitcoin AirBnB-Netzwerk für langfristige und kurzfristige Unterkünfte. Bezahle monatlich mit Bitcoin, bei Bedarf mit Multisig Escrow für Kautionen. Du kannst sogar ein Netzwerk von Bitcoin-Zitadellen aufbauen und mit anderen Bitcoinern zusammenleben, egal ob es sich um eine Nachbarschaft in einer Stadt, ein ländliches Dorf oder eine Wohngemeinschaft handelt.

Krankenhäuser, Apotheken und Bitcoin-Versicherungen

Wenn Du Arzt, Zahnarzt oder Apotheker bist, akzeptiere Bitcoin-Zahlungen von Privat-Patienten.

Darüber hinaus kannst Du ein Bitcoin-freundlicher Telemedizindienst anbieten und mit einer Online-Apotheke den Menschen helfen, von überall aus Zugang zu medizinischer Behandlung zu erhalten.

Ebenso könnte eine Bitcoin-Krankenversicherung mit einem Netzwerk von Bitcoin-freundlichen Ärzten, Apotheken und Krankenhäusern Menschen helfen, gegen einen monatlichen Mitgliedsbeitrag Zugang zur Gesundheitsversorgung zu erhalten.

Bitcoin-Fundraising

Bitcoin bietet eine einzigartige Möglichkeit, ohne Zensur Geld zu sammeln. Im Gegensatz zu GoFundMe oder Kickstarter ist kein Bankkonto oder ein amtlicher Ausweis erforderlich, es gibt keine hohen Gebühren, keine Einschränkungen und du kannst anonym spenden. Erstelle einfach eine Bitcoin-Adresse, füge deiner Internetseite einen Spenden-Button mit SatSale hinzu oder verwende den BTCPay-Server für eine voll ausgestattete Spendenaktion, und du bist bereit, Spenden zu erhalten. Damit kannst du Geld für deine Geschäftsidee sammeln, Spenden für wohltätige Zwecke erhalten und für Zwecke spenden, die dir am Herzen liegen.

Bitcoin-Treffen

Bitcoin-Treffen starten , egal ob online in einem Forum, Matrixraum oder Signalgruppe oder persönlich in einem Café, Hackerspace oder Kongress. Sowohl kleine lokale Meetups als auch große Konferenzen können dir helfen, andere Bitcoiner zu treffen, Ad-hoc-Bitcoin-Marktplätze zu schaffen und dein Netzwerk zu erweitern. Lerne Leute aus allen Berufen wie Landwirte, Ärzte, Programmierer, LKW-Fahrer und mehr kennen und baue eine Bitcoin-Community auf.

Proxy-Händler

Über Proxy-Händler kannst du ohne KYC auf SIM-Karten zugreifen, Post empfangen, Land kaufen, Fiat-Zahlungen tätigen und mehr. Der Proxy-Händler registriert den Dienst unter ihrem Firmennamen und du zahlst ihm eine Gebühr in Bitcoin. Auf diese Weise bieten Proxy-Händler eine Brücke zwischen der kostenlosen „Krypto-Ökonomie“ und der „Fiat-Economy“ der Gatekeeping.

Im Gegensatz zu Briefkastenfirmen mit nominierten Direktoren benötigen Proxy-Händler keinen amtlichen Ausweis. Dies bietet eine zugängliche und pseudonyme Methode, um auf notwendige Dienste zuzugreifen.

Einige konkrete Beispiele für Proxy-Händler:

Personal Shopping-Dienste: Der Kunde gibt die Produkt-URL ein und sendet Bitcoin. Dann bezahlt der Personal Shopper die Fiat-Rechnung mit seinem Bankkonto und der Kunde erhält das Produkt. Dies hilft Menschen, online einzukaufen, auch wenn sie kein Bankkonto haben.

Anonyme Simkarten: Ein Unternehmen registriert Simkarten unter seinem Namen oder importiert Simkarten aus Ländern ohne KYC-Anforderungen und verkauft sie für ein Gewinn.

Anonyme Postfächer: Der Kunde schickt einen Brief oder ein Paket an ein lokales Geschäft, zahlt eine Gebühr und holt die Post mit einem SMS-Code oder Passwort ab.

Wohnungsvermietung und Grundstückskäufe: Der Vollmachtgeber schließt den Vertrag unter seinem Firmennamen gegen Entgelt ab. Der Kunde kann dann in der Wohnung wohnen oder auf dem Grundstück bauen, ohne dass ein Ausweis erforderlich ist.

Wenn du ein Unternehmen, eine Briefkastenfirma oder Zugang zu einem behördlichen Ausweis hast, kannst du in Betracht ziehen, Proxy-Händlerservices für Personen anzubieten, die dies benötigen, mit deinen eigenen Gebühren, Bedingungen und Grenzen.

Auch dies sind nur Beispiele für den Anfang. Überlege, wie du deine Fähigkeiten in einer Bitcoin-Kreislaufwirtschaft anbieten kannst und welche Produkte oder Dienstleistungen du kaufen möchtest.

Jetzt starten

Du kannst noch heute mit dem Aufbau einer Bitcoin-Kreislaufwirtschaft beginnen mit den Fähigkeiten und Ressourcen, die du hast. Du musst nicht um Erlaubnis fragen oder auf eine Revolution warten!

Die Menschen nehmen jeden Tag an Märkten teil, von Lebensmitteln über Arbeit, Mietwohnungen bis hin zu Arztbesuchen. Frage in deinem Lieblingsladen, ob du mit Bitcoin bezahlen kannst, bringe in deinem Unternehmen ein”Bitcoin Accepted here”-Zeichen an oder gründe eine lokale Telegram-Gruppe für deine Stadt.

Übernehme du die Kontrolle vom Staat und dessen Diebstahl und Überwachung und Zensur. Es ist dein Geld, deine Fähigkeiten und deine Zeit – und Bitcoin wird dir helfen, es zu verteidigen.

Lehne das staatliche Geldmonopol (Fiat), Identität (KYC) und Märkte (Regulierungen) ab.

Mach dich frei von Banken und Staaten!

Did you like this?

Tip Dittsche with Cryptocurrency

Donate Bitcoin to Dittsche

Donate Bitcoin Cash to Dittsche

Donate Ethereum to Dittsche

Donate Litecoin to Dittsche

Donate Monero to Dittsche

Bitcoin-Rundschreiben Volkswirtschaften bieten Online- und physische Orte für den Handel mit Produkten und Dienstleistungen, frei von Zensur, Überwachung oder Beschränkungen. Kreislaufwirtschaften werden auch als Agoras, Second Realms, Grey Markets und Parallel Economys bezeichnet und sind Teil von Agorist, vonu, Cypherpunk, anarcho-kapitalistische und libertäre Praxis. Diese Märkte konzentrieren sich auf Unternehmer, Gemeinden und kleine Unternehmen und meiden staatlich unterstützte Unternehmen.

Bitcoin-Rundschreiben Volkswirtschaften bieten Online- und physische Orte für den Handel mit Produkten und Dienstleistungen, frei von Zensur, Überwachung oder Beschränkungen. Kreislaufwirtschaften werden auch als Agoras, Second Realms, Grey Markets und Parallel Economys bezeichnet und sind Teil von Agorist, vonu, Cypherpunk, anarcho-kapitalistische und libertäre Praxis. Diese Märkte konzentrieren sich auf Unternehmer, Gemeinden und kleine Unternehmen und meiden staatlich unterstützte Unternehmen.

Einfach auf dein Handy runter laden und und ohne aufwendige Anmeldung oder Datenangabe kannst du hier deine ersten Bitcoin kaufen. Einfacher geht es kaum und die Gebühren für den Kauf sind auch sehr günstig. Deutlich günstiger als beispielsweise über Gutscheine wie Bitnovo oder Cryptovoucher.

Einfach auf dein Handy runter laden und und ohne aufwendige Anmeldung oder Datenangabe kannst du hier deine ersten Bitcoin kaufen. Einfacher geht es kaum und die Gebühren für den Kauf sind auch sehr günstig. Deutlich günstiger als beispielsweise über Gutscheine wie Bitnovo oder Cryptovoucher.