Dividendenkönig mit vierteljährlicher Zahlung

Geschäftsübersicht

Das US-amerikanische Unternehmen Lowe’s Companies ist nach Home Depot weltweit die zweitgrößte Baumarktkette. Der Firmensitz befindet sich in Mooresville im US-Bundesstaat North Carolina. Das Unternehmen wurde 1946 gegründet und betreibt 2.390 Filialen, von denen sich 299 in Kanada und 10 in New Mexico befinden. Das Sortiment ist breit gefächert und umfasst Bauholz und Baumaterialien, Werkzeuge, Hausgeräte, Küchen, Bodenbeläge sowie Produkte für die Wartung und Reparatur. Etwa 30 Prozent des Gesamtumsatzes erzielt das Unternehmen durch Firmenkunden. Die Baumarktkette zählt pro Woche eigenen Angaben zufolge ungefähr 18 Millionen Kunden und beschäftigt mehr als 300.000 Mitarbeiter.

Der Chart von Lowe’ s zeigt einen klaren Aufwärtstrend der Aktie in den letzten sechs Monaten, aber auch langfristig gesehen, konnte das Unternehmen eine beeindruckende Entwicklung vollziehen. So hat die Aktie in den vergangenen 10 Jahren über 730% zugelegt.

Quelle: Boerse.de

Finanzielle Kennzahlen der Lowe’s Companies Aktie

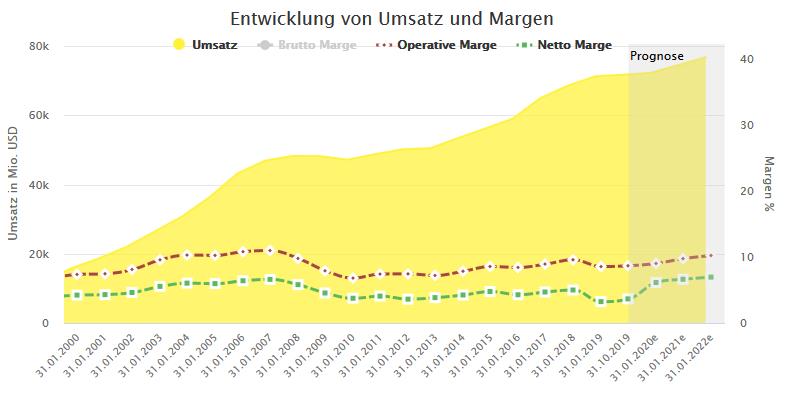

Lowe’s Companies zeigt eine solide Umsatzentwicklung, wie aus den Auswertungen mit dem Aktienfinder hervor geht. In den letzten Jahren konnte das Unternehmen deutliche Umsatzsteigerungen verzeichnen, was sich auch auf den Gewinn ausgewirkt hat. Die Umsatzzahlen sehen folgendermaßen aus:

- 2016: 59.074 Mio. USD

- 2017: 65.017 Mio. USD

- 2018: 68.619 Mio. USD

- 2019: 71.768 Mio. USD

Für 2020 wird mit einem Umsatz von 72.285 Millionen USD gerechnet. Sogar für 2021 wurde der Umsatz bereits geschätzt. Er soll bei 74.523 Millionen USD liegen.

Die Entwicklung des operativen Gewinns zeigt, dass es sich langfristig lohnen kann, in Aktien von Lowe’s Companies zu investieren. Die Gewinnentwicklung möchte ich dir ebenfalls seit 2016 an zeigen:

- 2016: 8,43 Prozent

- 2017: 8,94 Prozent

- 2018: 9,96 Prozent

- 2019: 8,56 Prozent

Für 2020 wird ein Gewinn von 9,04 Prozent angenommen. Auch hier lohnt sich schon ein Blick in die Zukunft mit einer Prognose von 9,77 Prozent für 2021 und von 10,24 Prozent für 2022.

Die Eigenkapitalquote ist von 16,64 Prozent 2018 auf 10,55 Prozent zurückgegangen. Das zeigt sich auch an der Erhöhung des Verschuldungsgrades* mit 500,90 Prozent 2018 auf 846,98 Prozent 2019. Lowe’s Companies hat derzeit nur einen geringen Eigenkapitalanteil, während der Anteil an Fremdkapital außerordentlich hoch ist. Dies könnte ein Grund zur Sorge bei der Investition in Aktien des Unternehmens sein, jedoch ist die Steigerung der Eigenkapitalrendite positiv. Sie lag 2018 bei 58,69 Prozent und 2019 bei 63,50 Prozent. Aufgrund der höheren Verschuldung ist die Gesamtkapitalrendite gesunken. Sie lag 2018 bei 11,56 Prozent und 2019 bei 8,51 Prozent.

Ich mache mir wegen der Verschuldung jedoch keine größeren Sorgen, da die Umsätze und Gewinne langfristig steigen und die Schätzungen für die kommenden Jahre sehr positiv ausfallen. Den genauen Grund für die erhöhte Verschuldung konnte ich bisher nicht herausfinden, jedoch vermute ich hier u.a. Investitionen in Moderinisierungen des Unternehmens und den weiteren Ausbau des Onlinehandels. Aktuell plant Lowe`s beispielsweise 34 der in Kanada unterdurchschnittlich performende Geschäfte zu schließen. Dies ist ein Teil der derzeit laufenden strategischen Neuausrichtung, bei der sich der Konzern auf die profitabelsten Standorte konzentrieren will. Falls es dem CEO von Lowe’s, Marvin Ellison (ehemals beim Konkurrenten “The Home Depot” tätig) gelingt die Margen und Erträge massiv zu steigern, dann wird die Aktie sicherlich einen deutlichen Anstieg verzeichnen können.

Ein echter Aristokrat mit stetiger Dividendensteigerung

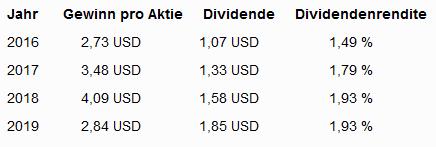

Seit 1961 zahlt Lowe’s Companies eine Dividende. Wie das bei US-amerikanischen Unternehmen üblich ist, kannst du von einer vierteljährlichen Dividendenzahlung profitieren. Die nächste Dividendenzahlung erfolgt am 5. Februar 2020. Hier kannst du sehen wie sich die Aktie in den letzten Jahren entwickelt hat:

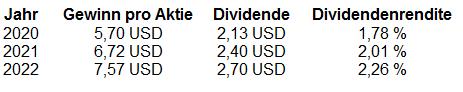

Der Gewinn zeigt 2019 gegenüber dem Vorjahr einen deutlichen Rückgang, der hauptsächlich auf Restrukturierungskosten und Abschreibungen in Zusammenhang mit umfangreichen Standortschließungen zurückzuführen ist. An der Dividende hat Lowe’s Company dennoch nicht gespart. Die Dividende wurde gesteigert, während die Dividendenrendite gleich geblieben ist. Die Zahlen für 2020 und die kommenden beiden Jahre wurden bereits geschätzt und sehen folgendermaßen aus:

Laut dieser Prognosen lohnt sich eine langfristige Investition in Lowe’s Companies Aktie und die Analysten rechnen mit einer erheblichen Gewinnsteigerung in den kommenden Jahren und einer ebenso kontinuierlichen Steigerung der Dividende. Dies läßt das Herz eines Dividenden-Liebhabers, wie ich es bin, defintiv höher schlagen.

Die Bewertung der Lowe’s Companies Aktie

Mit einer Marktkapitalisierung von 92,03 Milliarden US-Dollar ist Lowe’s Companies hoch kapitalisiert. Aus einem geschätzten KGV von 15,70 für 2022 und einem geschätzten langfristigen Wachstum von jährlich 15,68 Prozent bis 2022 ergibt sich ein Verhältnis von Wachstum / KGV von 1,13. Das ist ein solider Wert, denn die Aktie ist leicht unterbewertet. Gegenüber dem normalen Preis für das Wachstumspotential profitierst du sogar von einem satten Abschlag von 20,04 Prozent. Schon das kann ein Grund sein, jetzt in die Lowe’s Companies Aktie zu investieren.

Kurzer Blick über den Tellerrand: Home Depot

Einem Vergleich mit dem schärfsten Konkurrenten Home Depot muss die Aktie von Lowe’s Companies nicht scheuen. Auch Home Depot konnte eine solide Entwicklung mit einem deutlichen Aufwärtstrend verzeichnen und beim Umsatz pro Quadratmeter Fläche ist Home Depot gegenüber Lowe`s besser gestellt.

Bis 2022 gehen Analysten von einem jährlichen Wachstum von 13,37 Prozent aus. Die Dividendenrendite liegt bei 2,51 Prozent. Mit einem Verhältnis Wachstum / KGV von 0,79 ist die Aktie von Home Depot jedoch überbewertet. Gegenüber dem normalen Preis für das Wachstumspotential zahlst du einen nicht zu unterschätzenden Aufpreis von 14,29 Prozent. Ob man diesen Aufpreis in Kauf nehmen möchte, muss jeder selbst für sich entscheiden, jedoch kann sich auch ein Blick auf den Konkurrenten durchaus lohnen.

Fazit:

Meiner Meinung nach lohnt sich der Kauf der Lowe’s Companies Aktie als langfristige Anlage. In jedem Jahr wurde eine Dividende gezahlt, die sich in den letzten Jahren kontinuierlich gesteigert hat. Die Dividende fällt jedoch eher moderat aus und liegt hinter dem Konkurrenten von Home Depot. Die Unternehmenszahlen zeigen, dass es sich bei Lowe’s Companies um ein solides Unternehmen handelt, trotz der derzeit etwas höheren Schuldenquote. Das Unternehmen hat sich am Markt etabliert und erwirtschaftet Gewinne. Auch in Krisenzeiten erscheint mir Lowe’s Companies relativ sicher. Die Menschen reparieren dann eher anstatt neu zu kaufen und somit wird Lowe`s eine erneute Krise gut meistern können.

Die Aktie von Lowe’s Companies ist zwar nur leicht unterbewertet, doch ein Kauf lohnt sich nach meiner Ansicht, trotz die Dividendenrendite derzeit bei nur knapp unter 2% liegt. Durch langfristig steigende Dividenden und Kursentwicklung, kann man hier als langfristiger Anleger nicht viel falsch machen. Ich selbst bin mit einer kleineren Position über mein Trade Republic Depot in das Unternehmen bereits investiert und habe im Dezember 2019 nachgekauft.

*Bilanzkennzahl, die die Abhängigkeit eines Unternehmens von externen Gläubigern angibt. Ein hoher Verschuldungsgrad kennzeichnet eine Hohe Abhängigkeit und umgekehrt.Der Verschuldungsgrad errechnet sich aus dem Fremdkapital im Verhältnis zum Eigenkapital. Er darf jedoch nie isoliert betrachtet werden, da aus Rentabilitätsgründen ein höherer Verschuldungsgrad positiv beurteilt werden kann.